資産分散・アセットアロケーションの必要性

クローバー通信 No.192

先月号では積立投資の効果についてお話しました。

今回は、資産運用でもう一つ大切な要素である「資産の分散」について取り上げていきます。

1 アセットアロケーションとは?

アセット(asset):「資産」、アロケーション(allocation):「配分」

アセットアロケーションとは、運用する資金を国内外の株や債券などにどのような割合で投資するのかを決めることをいいます。

なぜ組み合わせが必要なのか?

特定の金融商品だけに偏った資産配分をすると、予想外の市場変動があった場合、資産のほとんどを失ってしまうというリスクがあります。異なる資産を組み合わせることによって、経済や金利の変化に備え、資産の偏りによる一方的な下落リスクを低減する事ができます。

アセットクラス(資産)の種類

現預金 短期金融資産

国内債券

国内株式

外国短期金融資産

外国債券

外国株式

貴金属

不動産

アセットアロケーションによって、運用成果の9割近くが決まるという研究結果があります。

投資家にとって重要なことは、個別商品の選択をすることではなく、アセットクラスの投資比率を自分自身のリスク許容度に従って選択する事と言われています。

分散投資の効果を高める方法

市場の値動きの違う資産を組み合わせる事がポイントとなります。

国内債券と外国株式、国内株式と米国債券 など

ポートフォリオとは?

アセットアロケーションに基づき、具体的に投資銘柄や商品を選択し、組み合わせたものをポートフォリオといいます。

語源:Portafoglio(イタリア)

札入れの財布転じて、様々な種類の物を一つにまとめて一覧にした物

金融用語:金融商品の一覧や、その組み合わせの内容

2 アセットアロケーションをどう決めるか?

アセットアロケーションは、その人の資産状況やリスク許容度、運用目的などによって適切な配分が異なります。

アセットアロケーションを決めるには?

❖ どんな目的で運用しようと思いますか?

❖ 今どんな資産を保有していますか? ↑上記資産クラスを参照

❖ その資産のリスクは何ですか?

❖ あなたのリスク許容度はどれくらいですか?

(あなたは資産の増減にどれくらいなら耐えられますか?)

年齢が若い時は運用期間が長く取れるので、リスクは大きくても長期的には高いリターンが期待できる株式の組み入れ比率を高めた積極運用を行います。一方、年齢が上がるにつれて運用の期間が短くなるため、確定利付債などの組み入れ比率を増やした安定運用に資産配分を変えていくものです。

まずは自分の資産を把握し、「目的や期間」に合わせた資産配分と、リスクを抑えるための組み合わせを考えましょう。価格変動(リスク)が大きい資産への投資は、積立投資で時間分散しながら、資産の組み替えをしていくと良いでしょう。

資産形成期の場合

生活維持のための預金確保と並行して、株式による積立を検討しましょう。市場の成長性を考えると、日本より海外株式の方がおすすめです。少額でも早く始めると長く運用でき、リスクを抑えることができます。つみたてNISAや老後資金ならiDeCoやDCなど非課税制度を活用しましょう。

10年以内に使う住宅購入・教育資金は、定期や国債などが良いですが、一定期間運用できるなら、目標額の一部を株式で運用してもよいでしょう。

退職金などまとまった資金がある場合

資産の集中によって一方的な資産減少とならないよう、異なる値動きの資産を組み合わせましょう。(リスクヘッジ)

預金・債券のみの場合、インフレにより資産が目減りする可能性があるので、株式やREIT・金などの実物資産への投資が有効です。

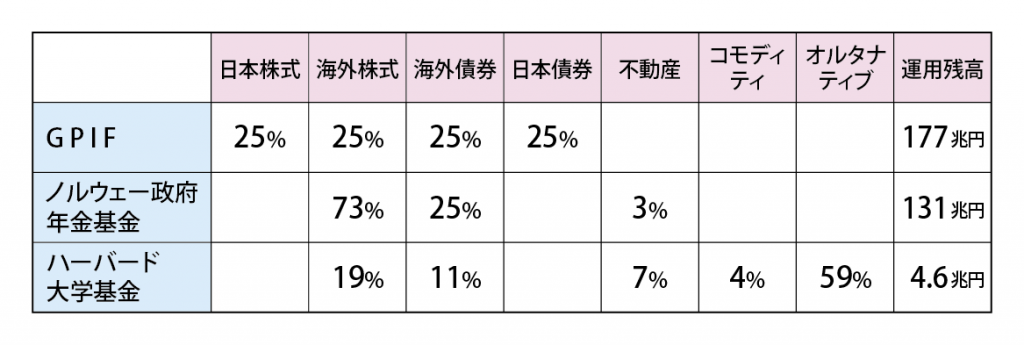

3 さまざまな基金のアセットアロケーション

アセットアロケーションと言われてもどのように決めていくか簡単ではありません。私たちの年金を運用するGPIFや、海外の年金基金など、長期的な視点で運用している基金のアセットアロケーションを見ていきましょう。

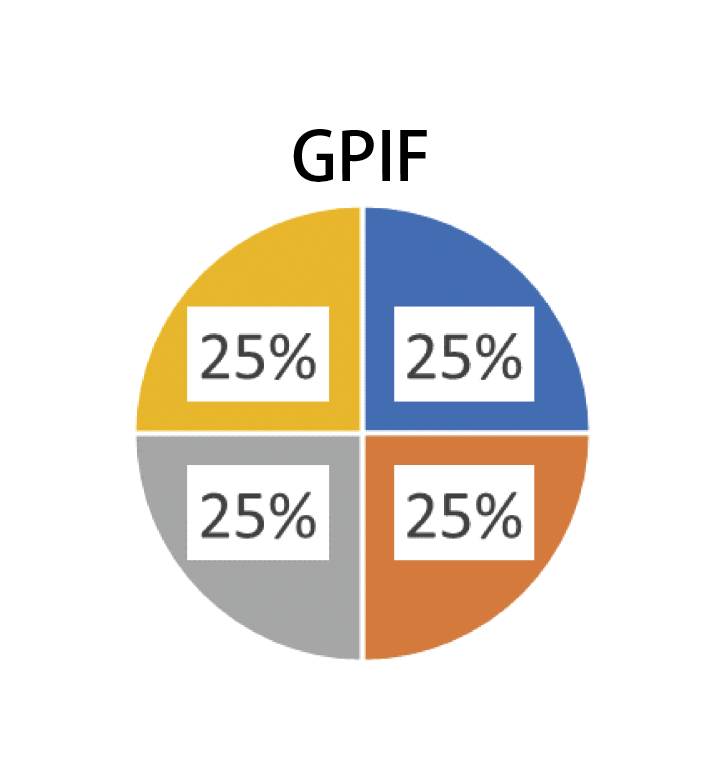

GPIF年金積立金管理運用独立行政法人

長期的な観点から「安全かつ効率的な運用」を行うため、各資産を組み合わせた資産構成割合を「基本ポートフォリオ」として制定。

2020年4月より国内債券を▲10%、海外債券を+10%とした右図の資産割合に変更している。

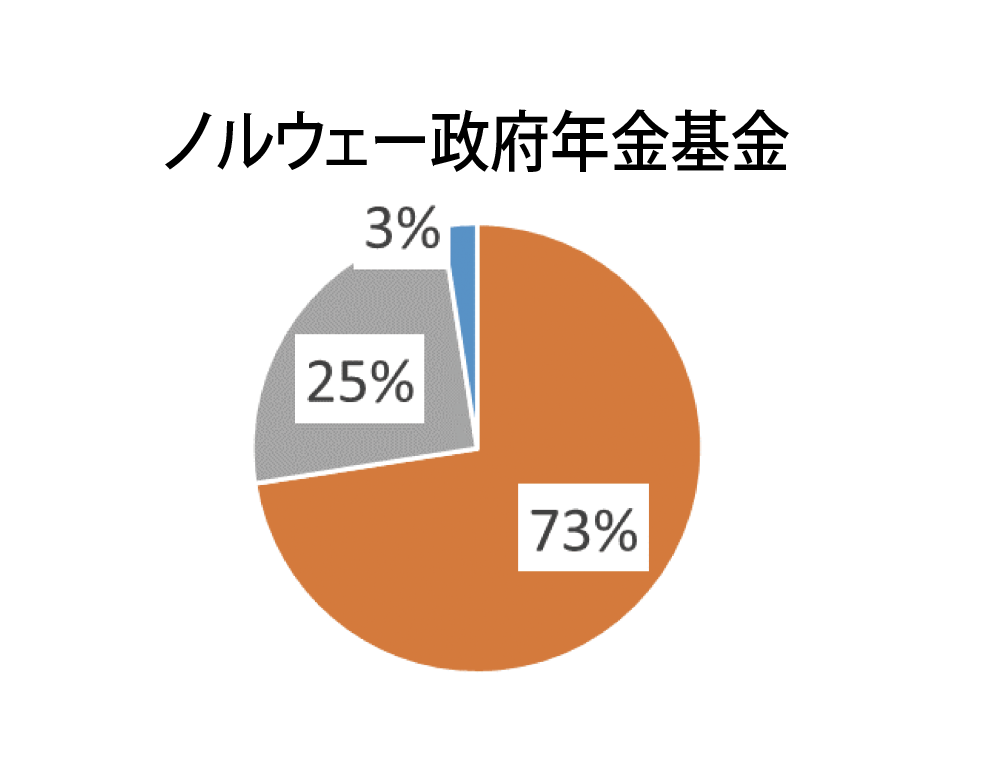

ノルウェー政府年金基金 - グローバル

ノルウェーの石油収入の長期的運用を支えるための財政手段として1990年に設立された世界最大級の政府系ファンド。積立、長期的な視点で世界73カ国、9,123銘柄に分散しながら運用。

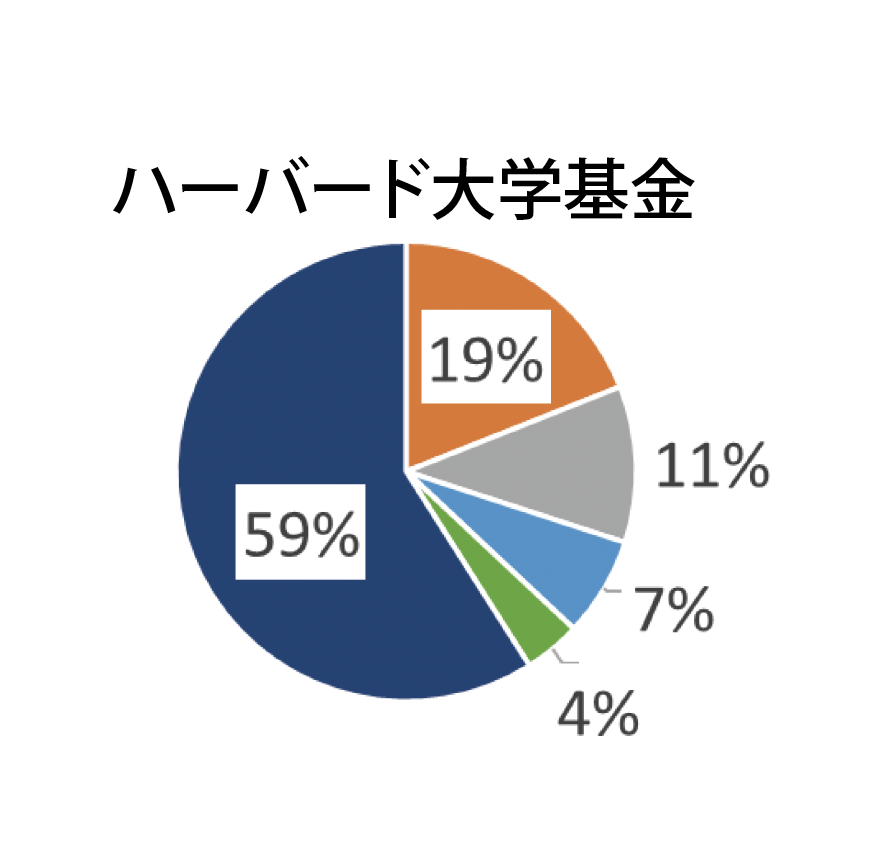

ハーバード大学基金

大学の教育水準向上および研究活動への助成が目的。収益を出すことを最優先としている。未公開株式・ヘッジファンドといったオルタナティブ投資が過半数を占めている。平均リターンは年9.5%。

オルタナティブ投資とは?

上場株式や債券といった伝統的資産と呼ばれるもの以外の新しい投資対象や投資手法の事。

収益の相関性が異なるプライベート・エクイティ(未公開株式)、商品、不動産、インフラへの投資やヘッジファンドへの投資を指す。派生商品取引をも含む。

日本のGPIFに比べて、債券の割合が低く、近年では不動産や、オルタナティブ(代替資産)への投資も目立ってきています。

安定性や流動性を必要とする年金基金と、目的に合わせてより戦略的に投資できる大学基金とでは、アセットアロケーションには大きな差が出ています。

自分の考え方や経験と合うアセットアロケーションや投資対象を参考にしてみましょう。

まとめ

市場の動きにより、保有資産の割合は増減します。また、家族構成の変化や、自身の金融知識や経験によってリスク許容度も変化します。定期的な見直しが必要です。

コロナウイルスの出現により、デジタル化・キャッシュレス化は進み私たちの価値観や生活にも大きな影響を与えました。

資金調達の仕組みも選択肢が増え、資産運用に関しても今ある常識や商品に変化が起こる可能性は高いでしょう。

金などのように古代より価値のあるもの、現在の信用に基づく紙幣制度、電子マネーの普及、仮想通貨の出現、普遍的な物もありますが、時代とともに変化しています。

新しい仕組みに対して、注意を払いつつも、少しずつ体験し慣れていく事が必要ではないでしょうか。

~ファイナンシャル・プランナーの相談室 Live in Clover~

クローバー通信は、働く世代の自営業者やサラリーマンとそのご家族の皆さまの応援団として、家計に役立つ情報をお届けしてまいります

〒213-0001 川崎市高津区溝口2丁目13番8号 第7丸貞ビル4F

◆ 土・日 祝日休み

TEL 044(844)7018 FAX 044(844)7028

E-mail fp-clover@lrm.co.jp

ファイナンシャル・プランナーの相談室は、『LR小川会計グループ』が運営しています。

OFF研究会セミナー

次回 お申込みはこちら

6/18(金) 14:00 ~ 15:30

ファイナンシャル・プランナーの相談室 Live in Clover

〒213-0001 川崎市高津区溝口2丁目13番8号 第7丸貞ビル4F ◆ 土・日 祝日休み

TEL 044(844)7018 FAX 044(844)7028

E-mail fp-clover@lrm.co.jp

神奈川県川崎市で税理士・社会保険労務士をお探しなら

経営者のパートナーとして中小企業の皆さまをサポートします

“資産分散・アセットアロケーションの必要性” に対して1件のコメントがあります。

コメントは受け付けていません。