令和4年分確定申告で医療費控除を受けられる方へ

医療費控除とは、申告する本人や生計を一にする配偶者その他の親族のために支払った医療費等が、一定額を超えた場合に控除が受けられる制度です。

申告年の1月~12月の1年間に、実際に支払った分が対象となります。

所得控除には【医療費控除】と【セルフメディケーション税制】の2種類がありますが、これらは併用できず、どちらか一方の制度を選択することになります。

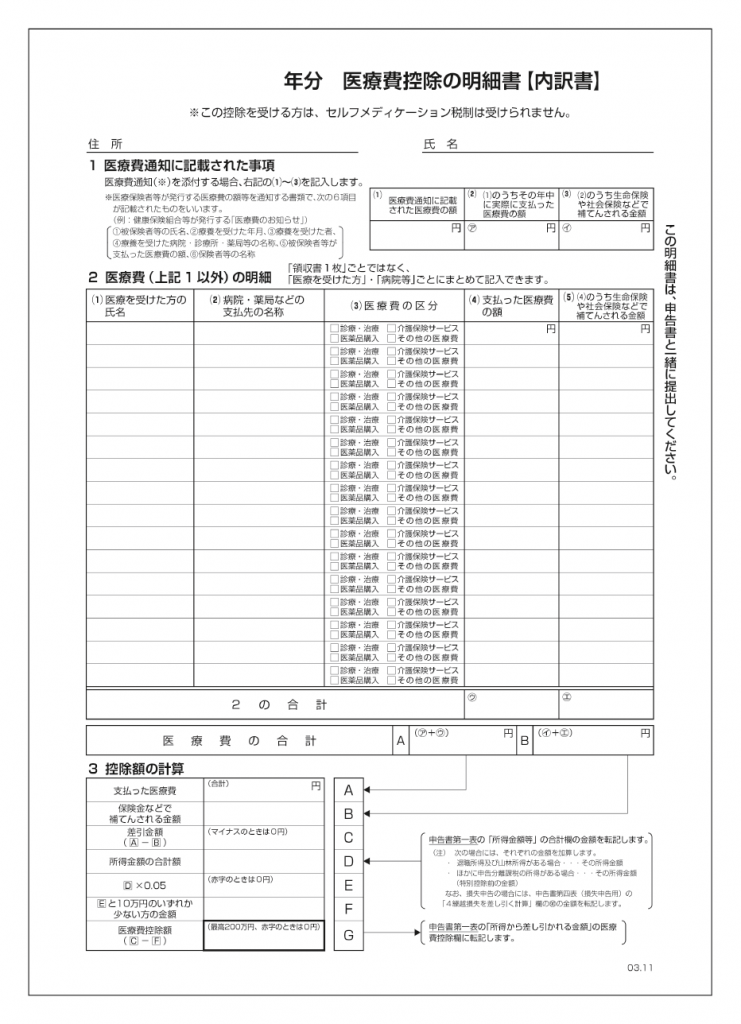

医療費控除

◎ 年間合計10万円を超えた額が対象

※ 総所得200万未満の人はその5%を超えた額

◎ 「医療費控除の明細書」の作成が必要

◎ 領収書等は5年間の保存が必要

◆ 明細書に記載するもの ◆

① 医療を受けた方の氏名

② 病院等の支払先の名称

③ 医療費の区分

④ 支払った医療費の額

⑤ 保険給付等で補填される金額

◆ 対象とならない例 ◆

・ インフルエンザ等の予防接種

・ 通常の健康診断や人間ドック

・ 自家用車で通院した駐車場代

・ 治療ではないマッサージや鍼灸

・ 美容目的の歯列矯正

・ 本人都合の差額ベッド代

・ ビタミン剤やサプリメント

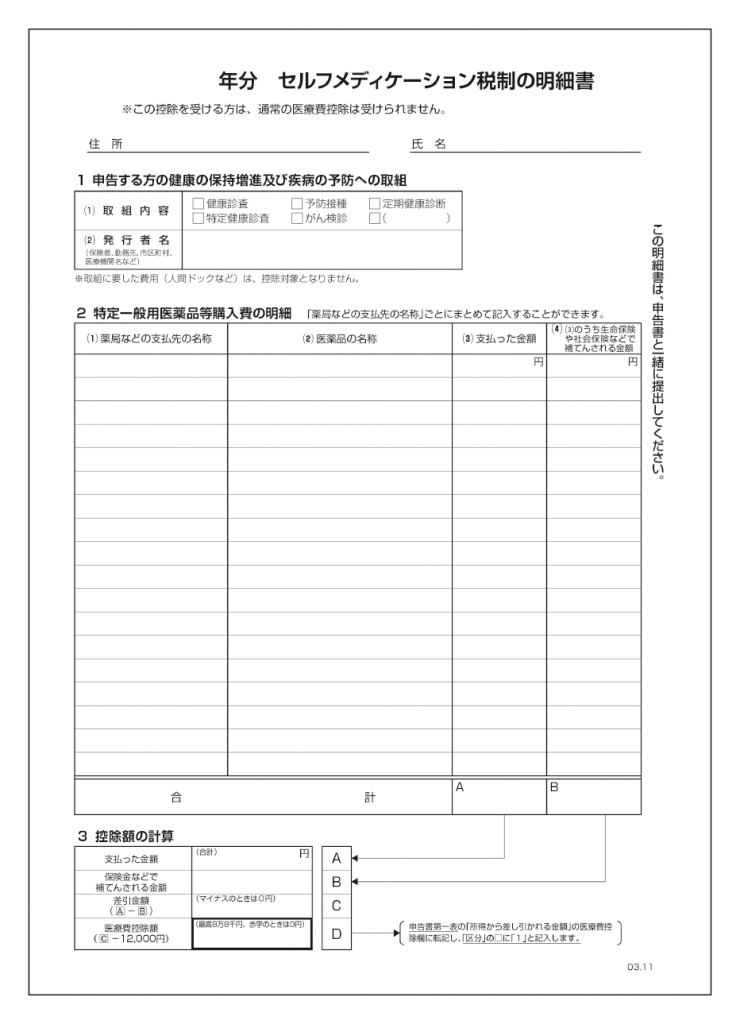

セルフメディケーション税制

◎ 年間合計12,000円を超えた額が対象

※ 88,000円が上限

◎ 特定一般用医薬品等が対象

※ 領収書に対象商品である記載有り

◎ 申告する方の健康への取組実績が必要

◎ 「セルフメディケーション税制の明細書」の作成が必要

◎ 領収書等は5年間の保存が必要

◆ 明細書に記載するもの ◆

① 取組内容

② 発行者名

③ 薬局等の支払先の名称

④ 医薬品の名前

⑤ 支払った金額

⑥ 保険給付等で補填される金額

◆ 対象とならない例 ◆

・ 取組に要した費用

・ 対象ではない医薬品

《出典》国税庁HPhttps://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1120.htm

神奈川県川崎市で税理士・社会保険労務士をお探しなら

経営者のパートナーとして中小企業の皆さまをサポートします