居住用財産の譲渡特例の概要…譲渡損が生じた場合は?

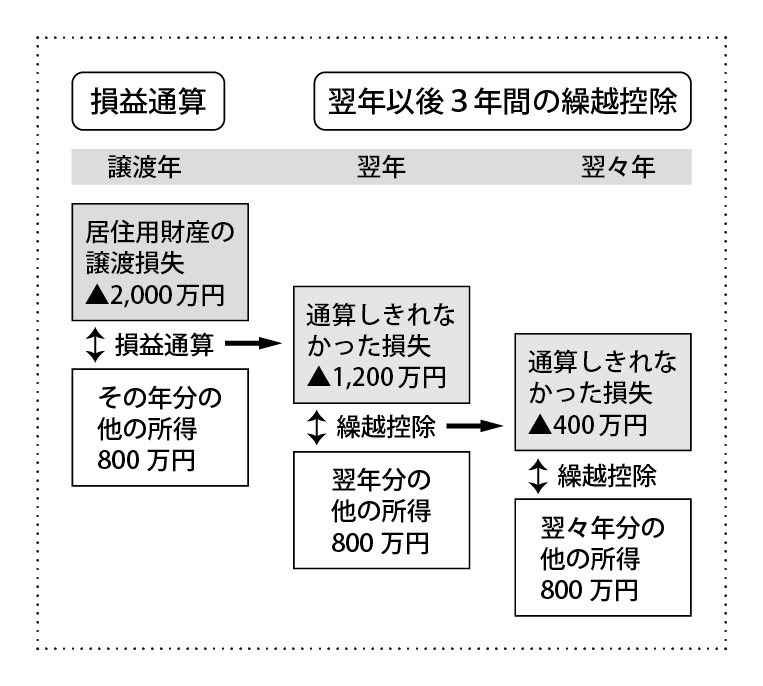

通常は不動産を譲渡し損失が生じても他の所得との『損益通算』は出来ません。また、損失を翌年に繰り越す『繰越控除』もできません。但し、居住用財産(マイホーム)の譲渡により生じた損失については【特定のマイホームの譲渡損失の損益通算及び繰越控除の特例】というものがあります。

以下2つの場合に限り適用可能です。大まかな適用要件は以下の通りです。

1 住宅ローンが残っているマイホームを売却して譲渡損が生じた場合

① 自分が住んでいるマイホームであること。

② 譲渡した年の1月1日時点で所有期間が5年を超え、日本国内にあるもの。

③ 譲渡したマイホームの売買契約の前日においてそのマイホームに係る償還期間10年以上の住宅ローンの残高があること。

④ マイホームの譲渡価格が③の住宅ローン残高より下回っていること。

2 マイホームを買換えた場合に譲渡損失が生じた場合

①・②は1と同じ

③ 買換資産は譲渡の年の前年の1月1日から譲渡した年の翌年12月31日までの間に日本国内にある資産で、家屋の床面積が50㎡以上であるもの。

④ 買換資産を取得した年の翌年12月31日までの間に居住の用に供すること又は供する見込みであること。

⑤ 買換資産(新居宅)を取得した年の12月31日において買換え資産に係る償還期間10年以上の住宅ローンを有すること。

★適用できない場合もあります。

(1・2共通)

※合計所得金額が3,000万円を超える場合

※親子・夫婦間など特別の関係にある人への売買の場合

※売却した年の前年及び前々年に他の特例例えば、長期譲渡所得の軽減税率の特例・3,000万円特別控除を受けている場合等

※その他にも細かい適用要件等がありますので適用をお考えの場合は事前にご相談下さい。

神奈川県川崎市で税理士・社会保険労務士をお探しなら

経営者のパートナーとして中小企業の皆さまをサポートします

“居住用財産の譲渡特例の概要…譲渡損が生じた場合は?” に対して1件のコメントがあります。

コメントは受け付けていません。