金融資産の種類と特徴

クローバー通信 No.208

前号では、投資の必要性についてお話ししました。

分散投資をする為には、どんな資産があるのでしょうか?

分散投資の基本となる株式と債券に加えて、金融資産として保有できる不動産投資信託を取り上げます。

資産ごとの特徴を見ていきましょう。

1 株式

主に上場企業が発行する株式に投資して、株価の値上がり益に期待したり、企業の利益を配当という形で受け取ります。

「身近な商品・よく使うサービスのある企業を応援する」

「これから成長しそうな企業に投資をする」

株を購入する事で株主となります。需要と供給により市場で価格が決定され、景気やGDP成長率・企業業績により価格は変動します。一般的に、国内<先進国<新興国とリスクが高くなりますが、企業が倒産しなければ無期限で保有でき、リターンには制限がなく大きく成長する可能性があります。

株式のリスク

企業の問題や景気動向により、価格が大きく下がったり、倒産でゼロになる可能性がある

◆ 国内株式

個別銘柄に投資する場合は、短期・中期の視点で。

代表的な指数に連動する投資信託を利用すると、銘柄の分散ができ、1社の業績に左右されることがありません。

(代表指数:TOPIX・日経225・日経400 など)

◆ 先進国株式

米国・ドイツ・イギリス・カナダ など。

市場規模では米国が7割を占めています。経済が安定していますが、期待リターンは新興国よりも低くなります。

(代表指数:MSCIワールド・インデックス・MSCIコクサイ・インデックス など)

◆ 新興国株式

情勢や市場環境が不安定で、リスクも高いですが、今後の成長が見込まれる資産です。個別の対応は難しいため、投資信託を利用する事で国や地域の分散が図れリスクを軽減できます。

(代表指数:MSCIエマージング・マーケット・インデックス など)

バリュー株とグロース株

◆ バリュー株

「本来の企業価値」よりも株価が低い状態(割安)にある株。成熟した業種や、業績があっても知名度が低い企業が多い。安定した配当が魅力。

◆ グロース株

業績や利益の成⻑率が⾼く、今後も⾼い成⻑が⾒込まれる株。業績が急拡大している・革新的なサービス・商品を提供している企業が多い。あまり配当は出さず株価の上昇が魅力。

この2つは景気・金利のサイクルの中で異なる動きをします。

2007年以降、世界経済の低成長・低金利を背景に、グロース株が優位となっていましたが、コロナショックからの経済活動正常化の期待や長期金利の上昇を受けてグロース株が売られ、バリュー株が優位になってきています。

2 債券

国や企業が資金を調達するために発行する「借用証書」です。国が発行したものは「国債」、企業が発行したものは「社債」と呼ばれます。

利率が定められていて、満期まで一定の利子を定期的に受け取り、満期(償還)を迎えると額面の金額が返ってきます。途中で売買する場合は、金利の動きなどで価格も変動します。金利が上昇すると債券価格は下落し、金利が低下すると債券価格は上昇します。一般的にリスクは低いですが、あらかじめ金利が決まっており、リターンは限定的です。

債券のリスク

株式より流動性が低く、国や企業などの発行体に問題が生じると、満期でも償還されない可能性がある

◆ 国内債券

日本国債、社債など。金利は低い。元本割れの可能性は低いですが、インフレになると資産価値が下がります。

◆ 先進国債券

代表的なのは米国債です。デフォルトのリスクが低い分、新興国に比べ金利が低くなります。EU各国ではマイナス金利政策が実行されましたが、現在ではスイスを除く各国のマイナス金利は解消されています。

(代表指数:FTSE世界国債インデックス(除く日本)など)

◆ 新興国債券

一般的に金利は高いですが、デフォルトのリスクも高くなります。また、各国の金利の差で為替が動くため、個別銘柄の場合は、中短期保有として為替の動向にも注視する必要があります。

(代表指数:JPモルガンGBI-EMグローバル・ダイバーシファイド など)

3 REIT 不動産投資信託

REIT(リート)[Real Estate Investment Trust]とは、投資家から集めた資金を不動産に投資し、賃貸収入や売却益を投資家に分配する不動産投資信託のことです。投資先は「オフィスビル」や「商業施設」の他、最近では、「物流倉庫」や「5Gインフラ」などに特化した商品が人気です。

不動産投資でありながら、証券化されており証券取引所で取引できるので、高い利回りに加えて、流動性の高さが魅力といえるでしょう。小口で投資ができるので、自分で管理できない地域の不動産を間接的に保有でき、自然災害のリスクの備えになります。

REITのリスク

不動産・売買市場、金利環境、経済情勢の影響を受けて、価格や分配金が変動したり、自然災害や、不動産投資法人が倒産や上場廃止になる可能性がある

◆ 国内REIT(J-REIT)

2022年7月時点で、61銘柄、時価総額16.7兆円で、予想分配金利回りは3.73%となっています。

(代表指数:東証REIT指数)

◆ 外国REIT

代表的な指数の時価総額で約190兆円のうち、米国REITが中心です。北米・中南米で世界の7割を占めています。個別での投資は難しいので、投資信託での購入が一般的です。

(代表指数:S&P先進国REIT指数 など)

4 金融商品を選ぶポイント

流動性 すぐに現金に換えられるか?

安全性 預けたお金が目減りしないか?

収益性 どれくらいの運用利益が見込めるか?

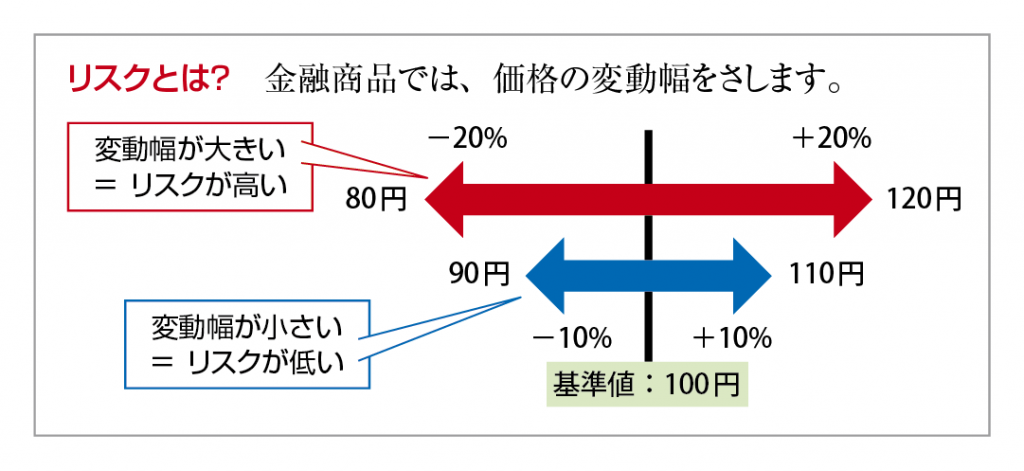

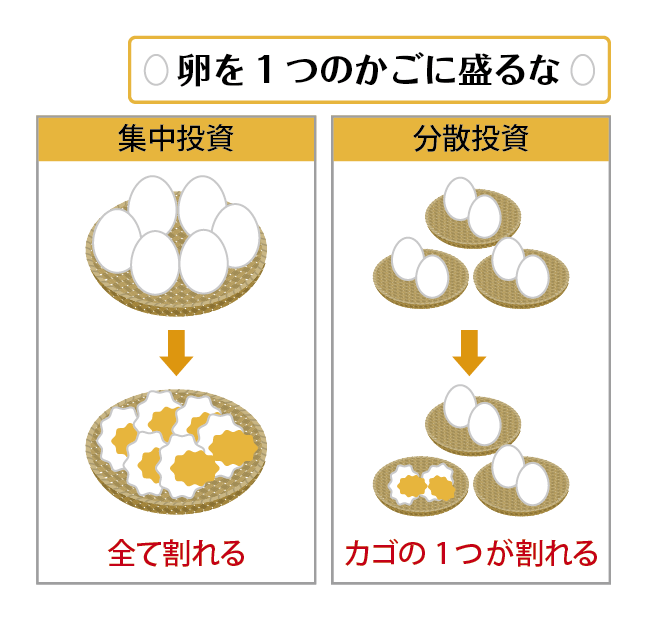

リスクを小さくするには?

資産(銘柄)分散

時間分散

長期運用

まとめ

分散投資の基本は4資産分散[国内債券・国内株式・海外債券・海外株式]です。その中で細分化して先進国と新興国を分ける、REITを加えるなど、リスク許容度に合わせて、資産の組み合わせ・配分を決めていきます。

[アセット・アロケーション]

株式と債券は、元々資産としての成り立ちが違うため、異なる値動きをします。株式のみで保有すると収益の増減が大きくなりますが、債券を保有する事で、景気が悪くても資産の一部を保全する事ができます。市場の動きにより保有資産の残高は増減します。海外資産の場合は、為替変動・カントリーリスクが加わります。だからこそ、資産の分散、時間の分散によりリスクの軽減を図りましょう。

~ファイナンシャル・プランナーの相談室 Live in Clover~

クローバー通信は、働く世代の自営業者やサラリーマンとそのご家族の皆さまの応援団として、家計に役立つ情報をお届けしてまいります

ファイナンシャル・プランナーの相談室は、『LR小川会計グループ』が運営しています。

ロングリレーションズ倶楽部

ファイナンシャル・プランナーの相談室 Live in Clover

〒213-0011 川崎市高津区久本3-3-14 エルアールビル ◆ 土・日 祝日休み 予約制

TEL 044(811)1211 FAX 044(811)1212

E-mail fp-clover@lrm.co.jp

神奈川県川崎市で税理士・社会保険労務士をお探しなら

経営者のパートナーとして中小企業の皆さまをサポートします