資産形成・資産管理に活用ゴールベースアプローチ

クローバー通信 No.242

近年、日本では「貯蓄から投資へ」の流れが加速しており、NISAやiDeCoといった投資を促す制度が整備され、自己責任による資産運用が一般的となりました。

今回は、目標達成を重視し、長期的な運用に適したゴールベースアプローチという手法をあらためてご紹介します。

1 資産運用におけるゴールベースアプローチの重要性

ゴールベースアプローチ(Goal-Based Approach)とは、資産運用や資産形成において、漠然と資産を増やすことを目指すのではなく、具体的な将来の目標(ゴール)を明確に設定し、その達成から逆算して資産運用計画を立てる手法です。

このアプローチは、個人のライフプランや夢などの人生の目標を起点とします。

平均寿命が伸びセカンドライフの期間が長くなり、公的年金だけでは生活資金を賄うことが困難になる可能性が高まっているため、計画的な老後資金の準備や、退職後の年金資金の運用や資産取り崩しのタイミングなどを個人が決めていく必要性が増しています。

ゴールベースアプローチを資産形成や資産管理に活用するには、どのようにしたら良いでしょうか。

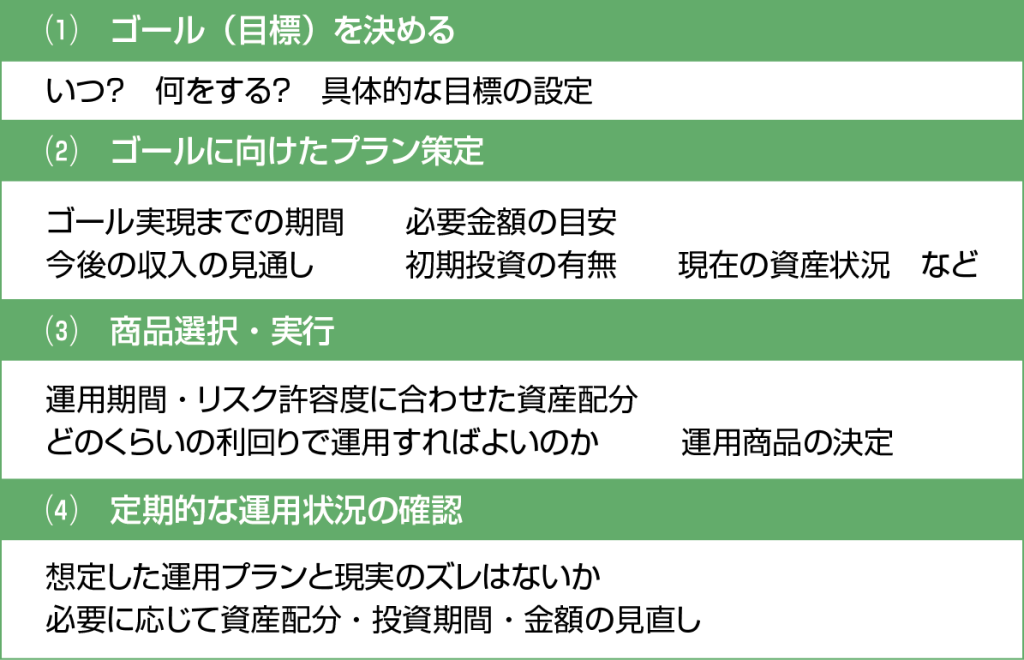

2 ゴールベースアプローチの手順

2-⑴ 【ゴール(目標)を決める】

いつ(何歳の時に?)何をするか?具体的に目標を設定すると同時に、各プランの優先順位をつけましょう。

NEEDS

・住宅購入資金

・子どもの教育資金

・将来的な老後への備え

・リフォーム資金

・シニア住宅や施設への住み替え

・老後に向けた退職金の運用など

WANTS

・自分への投資

・自分への投資

・海外旅行

・自動車の購入

・リフォーム資金

・ゆとりある老後に向けた退職金の運用など

法人の場合、退職金の準備、保有物件の修繕積立金の運用などのゴール設定にも有効です。

2-⑵ 【ゴールに向けたプラン策定】

◆ 運用期間の重要性

期間が短ければ、確実に資金を準備するために、債券を中心にリスクを抑えた運用となります。長期であれば、株式などリスクのある資産でも「つみたて方式」であればドルコスト平均法でリスクを低減できます。早く準備を始めることでより選択の幅が広がります。

◆ 優先順位・リスク許容度

住宅購入資金、教育資金、老後資金など生活の基本となるものを優先させましょう。旅行や趣味など愉しみのプランは、運用結果に合わせて予算や実行時期を調整することができるので、多少リスクをとっても良いでしょう。

将来のゴールは複数あります。それぞれの目的ごとに、それぞれに適した運用プランがあります。また、ゴール達成の方法は一つではありません。資産規模・期間、目標の達成率により、別のプランを選ぶこともできます。

2-⑶ 【商品選択・実行】

資産形成 具体例)20年後の老後資金2,000万円

① 預金でコツコツと実現する

毎月積立83,333万円 × 240カ月 = 2,000万円

資産運用による実現の可能性

② 毎月積立投資(年4%で運用)83,000円 ➡ 15年で達成

達成期間の短縮

③ 毎月積立投資(年4%で運用)83,000円 ➡ 20年後

約3,000万円 目標超過金額で、ゆとりある老後が可能

④ 毎月積立投資(年6%で運用)44,000円 ➡ 20年後

約2,000万円 月額負担を軽減

⑤ 毎月積立投資(年6%で運用)20,000円 ➡ 30年後

約2,000万円 期間を延ばし月額負担を軽減

資産取り崩し 具体例)退職金・老後資金の運用3,000万円65歳からの取り崩し

⑥ 元本3,000万円運用せず取り崩し額150万円/年

➡20年85歳で資産ゼロ

資産運用による実現の可能性

⑦ 元本3,000万円(年2%で運用)取り崩し額150万円/年

➡26年91歳で資産ゼロ

資産寿命の延長6年

⑧ 元本3,000万円(年3%で運用)取り崩し額150万円/年

➡31年96歳で資産ゼロ

資産寿命の延長11年

想定利回りは、株式や債券、不動産投資信託(REIT)など複数の資産クラスを投資対象とし、リスク許容度にあわせて資産配分する事で、設定していきます。

2-⑷ 【定期的な運用状況の確認】

定期的なメンテナンスが必要です。

現時点の資産状況と目標が大きく乖離している場合、プランの実現に向けて、

① 運用期間を変更する

② 拠出または取り崩しの金額を変更する

③ 想定利回りを変更する、等の方法を取ります。

運用結果が良ければより早く目的が実行できる可能性があると同時に、運用結果が悪ければ目標実現のためにリスクの高い方法を選択せざるを得なくなる可能性もあります。

3 注意点と課題

ゴールベースアプローチは有効な手法ですが、個々のライフプランや複数の目標に対応するため、運用計画が複雑になる傾向があります。 最適なポートフォリオ構築や税制優遇の活用には専門知識が必要となるため、専門家への相談や特定のファンドラップサービスなどを活用すると良いでしょう。サービス利用にはコストが発生します。

また、シミュレーションはあくまで試算であり、実際の運用成果は市場の変動に左右されます。楽観シナリオだけでなく、悲観シナリオも考慮し、余裕を持った計画を立てることが重要です。

まとめ

行動経済学において、人は将来に得られる価値よりも、今すぐ得られる価値の方を過大に評価する傾向にあり、合理的ではない行動をとってしまいがちです。

また、同じお金でも、お金に名前(目的)を付ける事で、自分の意識や優先順位が高まる事が判っています。

より具体的に目標設定し、計画を立てる事が達成の近道となります。

明確な目標設定、計画的な運用、そして継続的な見直しと専門家との連携を通じて、不確実な時代において安心して暮らしていくために、ライフイベントや、やりたい事・夢をもう一度見直してみてはいかがでしょうか。

~ファイナンシャル・プランナーの相談室 Live in Clover~

クローバー通信は、働く世代の自営業者やサラリーマンとそのご家族の皆さまの応援団として、家計に役立つ情報をお届けしてまいります

ファイナンシャル・プランナーの相談室は、『LR小川会計グループ』が運営しています。

ロングリレーションズ倶楽部

ファイナンシャル・プランナーの相談室 Live in Clover

〒213-0011 川崎市高津区久本3-3-14 エルアールビル ◆ 土・日 祝日休み 予約制

TEL 044(811)1211 FAX 044(811)1212

E-mail fp-clover@lrm.co.jp

神奈川県川崎市で税理士・社会保険労務士をお探しなら

経営者のパートナーとして中小企業の皆さまをサポートいたします