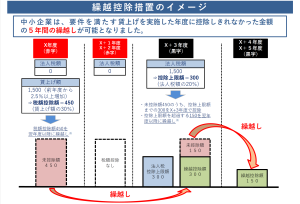

相続税を一時に納付できないときは?

相続税を金銭で一時に納付できない人には、一定の要件を満たせば、最長20年の延納が認められます(延納した場合は、利子税がかかります)。

相続税を金銭で一時に納付できない人には、一定の要件を満たせば、最長20年の延納が認められます(延納した場合は、利子税がかかります)。

また、延納によっても金銭での納付が困難な場合、物納が認められる場合があります。

❖ ❖ ❖ ❖ ❖ ❖ ❖ ❖

❖ 延納の要件・注意事項

・納付額が10万円を超えること

・一時に金銭納付が困難なこと

・担保が必要(延納税額が100万円以下で延納期間3年以下は不要)

・申告期限までに延納申請をすること

・利子税がかかる

・物納への変更は申告期限から10年以内で一定の要件を満たせば可能(特定物納)

延納によっても金銭で納付が困難なときは物納が認められます。

物納できる財産には順位があり、管理又は処分するのに不適当な財産は認められません。

❖ ❖ ❖ ❖ ❖ ❖ ❖ ❖

第1順位

①国債、地方債、不動産、船舶、上場株式等

②不動産及び上場株式のうち物納劣後財産

第2順位

③非上場株式等

④非上場株式のうち物納劣後財産

第3順位

⑤動産

❖ ❖ ❖ ❖ ❖ ❖ ❖ ❖

❖ 物納のポイント

・物納申請書を相続税の申告期限までに税務署に提出しなければなりません。

・不動産の物納申請書には、登記事項証明書、測量図、境界確認書などの必要な書類を添付します。

・物納財産は、相続によって取得した日本国内にある財産に限られます。

・譲渡制限がある株式は、管理又は処分するのに不適当な財産に該当します。

・相続人が居住用又は事業用に使っている土地でも、一定の場合には、底地による物納が認められます。

・物納も譲渡の一種ですが、物納については譲渡所得税の課税はされません。

神奈川県川崎市で税理士・社会保険労務士をお探しなら

経営者のパートナーとして中小企業の皆さまをサポートいたします

“相続税を一時に納付できないときは?” に対して1件のコメントがあります。

コメントは受け付けていません。